Bildrechte: Vereinigte Lohnsteuerhilfe e.V., Fotograf: VLH

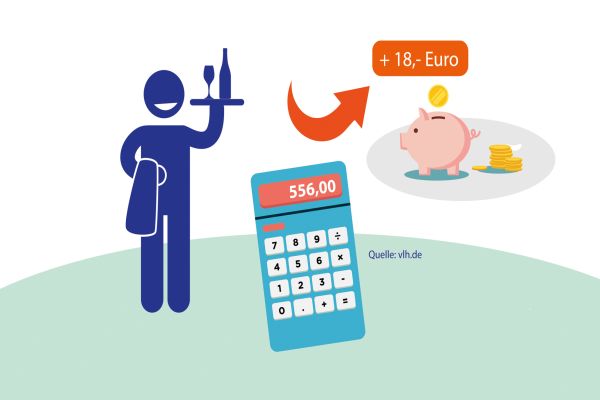

Die Verdienstgrenze für Minijobberinnen und Minijobber ist seit 2022 an den gesetzlichen Mindestlohn gekoppelt. Da in Deutschland der geltende Mindestlohn 2025 von 12,41 Euro auf 12,82 Euro pro Stunde steigt, erhöht sich auch die Minijob-Verdienstgrenze. Sie liegt nun bei durchschnittlich 556 Euro im Monat. Das sind 18 Euro mehr als im Vorjahr. Und in Ausnahmefällen darf die Grenze sogar um das Doppelte überschritten werden.

Wie das funktioniert und bis zu welcher Grenze bei Minijobs weder Steuern noch Sozialabgaben fällig werden, erläutert der Lohnsteuerhilfeverein Vereinigte Lohnsteuerhilfe e. V. (VLH).

Arbeitszeit

Bei einem Mindestlohn von 12,82 Euro pro Stunde darf im Schnitt etwas mehr als 43 Stunden arbeiten, ohne aus dem Minijob herauszurutschen. Wer einen höheren Stundenlohn erhält und dennoch Minijobberin beziehungsweise Minijobber bleiben möchte, darf entsprechend weniger Stunden im Monat arbeiten.

Ausnahmefälle

Der Jahresverdienst im Minijob beträgt 6.672 Euro. In Ausnahmefällen kann der bei sogenannten unvorhersehbaren Überschreitungen etwas höher als 6.672 Euro sein. Dann darf der Verdienst in zwei Monaten im Jahr mehr als 556 Euro betragen. Aber höchstens das Doppelte, also maximal 1.112 Euro. Das bedeutet: In solchen Fällen ist ein Jahresverdienst von bis zu 7.784 Euro möglich.

Sozialabgaben und Steuerpflicht

Wichtig ist die Minijob-Verdienstgrenze vor allem mit Blick auf Sozialabgaben. Denn geringfügig Beschäftigte sind nicht verpflichtet, in die Kranken-, Pflege- und Arbeitslosenversicherung einzuzahlen. Eine Rentenversicherungspflicht besteht zwar auch im Minijob, die Beschäftigten können sich aber auf Antrag von den Beiträgen befreien lassen.

Grundsätzlich sind Minijobs zwar steuerpflichtig – doch das ist Sache des Arbeitgebers oder der Arbeitgeberin. In den meisten Fällen wird dafür die Pauschalbesteuerung gewählt.

Wichtig: Bei der Pauschalbesteuerung können Minijob-Beschäftigte keine Werbungskosten wie beispielsweise Fahrtkosten von der Steuer absetzen. Das ist nur möglich, wenn die Einkünfte aus dem Minijob individuell nach der Steuerklasse versteuert werden. „Die individuelle Besteuerung ist in der Regel aber ungünstiger. Minijobber sollten deshalb bereits mit Beginn des Beschäftigungsverhältnisses klären, dass eine Pauschalbesteuerung durch den Arbeitgeber erfolgt“, rät VLH-Vorstandsmitglied Uwe Rauhöft.

Ausführliche Informationen zum Thema erhalten Sie auf der Website der VLH

Quelle: ots / PI VLH